Wyckoff: "las reglas reales del juego"

El Método Wyckoff fue desarrollado gracias a que su autor e inversor era un lector y trader activo. Desde corta edad, concretamente los 15 años, aprendió muchísimo de los mercados y descubrió aquellos aspectos que quizás un trader minorista no tendría en cuenta. Ello lo llevó a fundar su propia escuela.

Wyckoff: un poco de historia

Richard Demille Wyckoff (1873–1934) fue un pionero de principios del siglo XX en el enfoque técnico para estudiar el mercado. A los 15 años, tomó un trabajo como corredor de bolsa para una correduría de Nueva York.

Luego, cuando todavía tenía 20 años, se convirtió en el jefe de su propia empresa. También fundó y, durante casi dos décadas, escribió y editó The Magazine of Wall Street, que, en un momento, tenía más de 200,000 suscriptores. Era un ávido estudiante de los mercados, además de un lector y trader activo.

Observó las actividades de mercado y las inversiones de los legendarios operadores bursátiles de su tiempo, incluidos JP Morgan y Jesse Livermore. A partir de sus observaciones y entrevistas con esos grandes traders codificó las mejores prácticas de Livermore: leyes, principios y técnicas de metodología de negociación, administración de dinero y disciplina mental.

“Las reglas reales del juego” de Wyckoff:

Desde su posición, observó que numerosos inversores minoristas se veían forzados repetidamente a operar por motivos equivocados. En consecuencia, se dedicó a instruir al público sobre “las reglas reales del juego” tal como lo juegan los grandes inversores o “el dinero inteligente”.

En la década de 1930, fundó una escuela que luego se convertiría en el Instituto del Mercado de Valores.

La oferta de la escuela era un curso que integraba los conceptos que Wyckoff había aprendido sobre cómo identificar la acumulación y distribución de acciones de los grandes operadores y cómo tomar posiciones en armonía con estos grandes operadores .

Sus ideas probadas en el tiempo son tan válidas hoy como lo fueron cuando se enseñaron por primera vez.

El enfoque de Wyckoff en cinco pasos:

El Método Wyckoff implica un enfoque de cinco pasos:

1. Determine la posición actual y la probable tendencia futura del mercado:

¿El mercado se está consolidando o está en tendencia? ¿Su análisis de la estructura del mercado, la oferta y la demanda indica la dirección que es probable en el futuro cercano?

2. Seleccione acciones en armonía con la tendencia:

En una tendencia alcista, seleccione activos que sean más fuertes que el mercado. Por ejemplo, busque que demuestren mayores subidas porcentuales y menores bajadas durante las correcciones. En una tendencia bajista, haga lo contrario: elija aquellos que sean más débiles que el mercado. Si no está seguro, del activo, elija otro.

3. Escoja activos con una “causa” que iguale o exceda su objetivo mínimo:

Un componente crítico de la selección y gestión fue su método único de identificar objetivos de precios utilizando proyecciones de Punto y Figura (P&F) para las operaciones largas y cortas.

En la ley fundamental de “Causa y Efecto”, el recuento horizontal de P&F dentro de un rango de negociación representa la causa, mientras que el movimiento de precios posterior representa el efecto.

Por lo tanto, si planea tomar posiciones largas, elija activos que estén en acumulación o re-acumulación y que tengan una tendencia suficiente para satisfacer su objetivo.

4. Determinar la disponibilidad de los activos para moverse:

Aplique las nueve pruebas para comprar o vender. Por ejemplo, en un rango de negociación después de una recuperación prolongada, ¿la evidencia de venta sugiere que está entrando una oferta significativa en el mercado y que puede justificarse una posición corta? O en un rango de acumulación aparente, ¿las pruebas de compra indican que la oferta se ha absorbido con éxito, como lo demuestra un resorte de bajo volumen y una prueba de volumen aún menor?.

5. Mida su compromiso con un giro en el índice bursátil:

Tres cuartas partes o más de los problemas individuales se mueven en armonía con el mercado general, por lo que mejora las probabilidades de una operativa exitosa estar detrás del mercado.

Los principios específicos lo ayudan a anticipar posibles cambios en el mercado, incluido un cambio de carácter de la acción del precio (como la barra descendente más grande en el volumen más alto después de una larga tendencia alcista), así como las manifestaciones de las tres leyes. Coloque su stop-loss en su lugar hasta que cierre la posición.

“La Mano Fuerte del Mercado”:

Wyckoff propuso un dispositivo heurístico para ayudar a comprender los movimientos de precios en acciones individuales y el mercado en su conjunto, que denominó el “La Mano Fuerte del Mercado”.

“… Todas las fluctuaciones en el mercado y en todas las acciones deben estudiarse como si fueran el resultado de las operaciones de un solo Ente. Llamémoslo La Mano Fuerte, que, en teoría, se sienta detrás de la escena y manipula las acciones para su desventaja si no entiende el juego mientras lo juega; y para su gran beneficio si lo entiende “. (El Curso Richard D. Wyckoff en Ciencia y Técnica del Mercado de Valores, sección 9, p. 1-2).

El consejo:

El aconsejó a los traders minoristas que intentaran jugar el juego del mercado como lo hace la Mano Fuerte.

De hecho, incluso afirmó que no importa si los movimientos del mercado “son reales o artificiales; es decir, el resultado de la compra y venta real por parte del público y los inversores de buena fe o la compra y venta artificial por parte de operadores más grandes “. (Método Richard D. Wyckoff de negociación e inversión en acciones, sección 9M, p. 2)

Las observaciones:

Basado en sus años de observaciones de las actividades de mercado de los grandes operadores, Wyckoff enseñó que:

- La Mano Fuerte cuidadosamente planifica, ejecuta y concluye sus campañas.

- Atrae al público a comprar una acción en la que ya ha acumulado una línea considerable de acciones al hacer muchas transacciones que involucran una gran cantidad, ofreciendo sus acciones al crear la apariencia de un “mercado amplio”.

- Uno debe estudiar los gráficos de acciones individuales con el propósito de juzgar el comportamiento de las acciones y los motivos de los grandes operadores que lo dominan.

- Con estudio y práctica, uno puede adquirir la capacidad de interpretar los motivos detrás de la acción que representa. Wyckoff y sus seguidores creían que si uno podía entender el comportamiento del Composite Man o Mano Fuerte, uno podría identificar muchas oportunidades, anticiparse y beneficiarse de ellas.

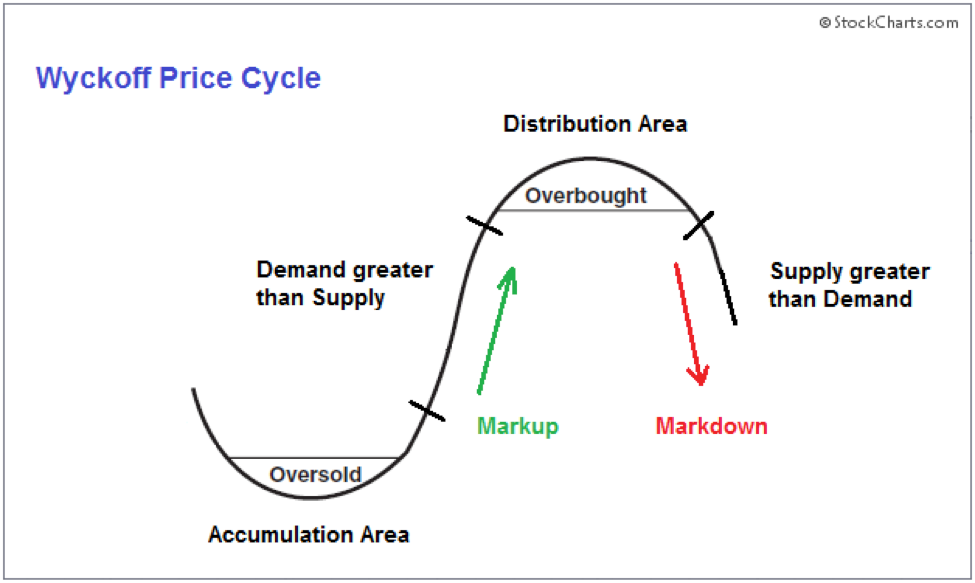

Ciclo de precios de Wyckoff:

Según Wyckoff, el mercado puede entenderse y anticiparse mediante un análisis detallado de la oferta y la demanda, que puede determinarse a partir del estudio de la acción del precio, el volumen y el tiempo.

Como corredor, estaba en condiciones de observar las actividades de individuos y grupos altamente exitosos que dominaban temas específicos; en consecuencia, fue capaz de descifrar, a través del uso de lo que llamó gráficos verticales (barras) y gráficos (Punto y Figura), las intenciones futuras de esos grandes intereses.

En la figura se muestra un esquema idealizado de cómo conceptualizó la preparación y ejecución de los grandes intereses para los mercados alcistas y bajistas. El tiempo para abrir posiciones largas es hacia el final de la acumulación para un mercado alcista, mientras que para posiciones cortas es al final de la distribución para la bajada del precio.

Tres leyes de Wyckoff:

La metodología basada en gráficos de Wyckoff se basa en tres “leyes” fundamentales que afectan muchos aspectos del análisis.

Esto incluye determinar el sesgo direccional actual y potencial de las acciones individuales y futuras del mercado, seleccionar las mejores acciones para negociar a largo o corto plazo, identificar la disponibilidad de una acción para dejar un rango de negociación y proyectar objetivos de precios en una tendencia a partir del comportamiento de una acción en un rango de negociación:

1. Oferta y la demanda determina la dirección del precio:

Este principio es fundamental para el método de negociación e inversión de Wyckoff. Cuando la demanda es mayor que la oferta, los precios suben, y cuando la oferta es mayor que la demanda, los precios caen.

El analista puede estudiar el equilibrio entre estas comparando barras de precio y volumen a lo largo del tiempo. Esta ley es engañosamente simple, pero aprender a evaluar con precisión en los gráficos de barras, así como comprender las implicaciones de los patrones, requiere una práctica considerable.

2. La causa y efecto ayuda al inversor a establecer objetivos de precios al medir el alcance potencial de una tendencia que emerge de un rango de negociación:

La “causa” de Wyckoff se puede medir mediante el recuento de puntos horizontales en un gráfico de Punto y Figura, mientras que el “efecto” es la distancia que se mueve el precio correspondiente al recuento de puntos.

La operación de esta ley puede verse como la fuerza de acumulación o distribución dentro de un rango de negociación, así como también cómo esta fuerza se desarrolla en una tendencia o movimiento posterior hacia arriba o hacia abajo. Los recuentos de gráficos de puntos y figuras se utilizan para medir una causa y proyectar la extensión de su efecto.

3. Esfuerzo versus resultado proporciona una advertencia temprana de un posible cambio de tendencia en un futuro cercano:

Las divergencias entre volumen y precio a menudo indican un cambio en la dirección de una tendencia.

Por ejemplo, cuando hay varias barras de precios de alto volumen (gran esfuerzo) pero de rango estrecho después de una recuperación sustancial, con el precio no logrando un nuevo máximo (poco o ningún resultado), esto sugiere que grandes intereses están descargando acciones en anticipación de un cambio de tendencia.

Análisis de rangos:

Uno de los objetivos del método es mejorar el tiempo del mercado cuando se establece una posición en anticipación de un movimiento venidero donde existe una relación favorable de recompensa / riesgo.

Los rangos de negociación (TR) son lugares donde la tendencia anterior (hacia arriba o hacia abajo) se ha detenido y existe un equilibrio relativo entre la oferta y la demanda.

Las instituciones y otros grandes intereses profesionales se preparan para su próxima campaña alcista (o bajista) a medida que acumulan (o distribuyen) acciones dentro del mismo.

En los TRs de acumulación y distribución, El Hombre Compuesto está comprando y vendiendo activamente, la diferencia es que, en acumulación, las acciones compradas superan en número a las vendidas, mientras que, en distribución, sucede lo contrario. El grado de acumulación o distribución determina la causa que se desarrolla en el movimiento posterior fuera de este.

Esquemas de Wyckoff:

Un analista exitoso debe ser capaz de anticipar y juzgar correctamente la dirección y la magnitud del movimiento fuera de un TR.

Afortunadamente, Wyckoff ofrece pautas probadas en el tiempo para identificar y delinear las fases y eventos dentro de este que, a su vez, proporcionan la base para estimar los objetivos de precios en la tendencia posterior. Estos conceptos se ilustran en los siguientes cuatro esquemas; dos que representan variantes comunes de estos de acumulación, seguidos de dos ejemplos del mencionado en distribución.

Eventos: Acumulación 1

PS:

Soporte preliminar donde las compras sustanciales comienzan a proporcionar un soporte pronunciado después de un movimiento descendente prolongado. El volumen aumenta y el diferencial de precios se amplía, lo que indica que el movimiento a la baja puede estar llegando a su fin.

SC:

Clímax de ventas, el punto en el que la expansión de la propagación y la presión de venta usualmente culminan y las ventas pesadas o en pánico del público están siendo absorbidas por intereses profesionales más grandes en el fondo o cerca de él. A menudo, el precio cerrará bastante bien en un SC, reflejando la compra de estos grandes intereses.

AR:

Recuperación automática que ocurre porque la intensa presión de venta ha disminuido considerablemente. Una ola de compras hace subir fácilmente los precios; Esto se ve impulsado por la cobertura corta. El máximo de este rally ayudará a definir el límite superior de una acumulación TR.

ST:

Prueba secundaria en la que el precio vuelve a visitar el área del SC para probar el equilibrio de la oferta / demanda en estos niveles. Si se va a confirmar un fondo, el diferencial de volumen y precio debería disminuir significativamente a medida que el mercado se acerca al soporte en el área de la SC. Es común tener múltiples ST después de un SC.

Nota:

Los resortes o sacudidas generalmente ocurren tarde dentro de un TR y permiten a los jugadores dominantes hacer una prueba definitiva de la oferta disponible. Un “resorte o soporte” toma el precio por debajo del mínimo del mismo y luego se invierte para cerrar dentro. Esta acción permite que grandes intereses engañen al público sobre la dirección de la tendencia futura y adquieran acciones adicionales a precios de ganga. Una sacudida termina al final de una acumulación es como un latigazo. Estos también pueden ocurrir una vez que ha comenzado un avance de precios, con un rápido movimiento descendente destinado a inducir a los minoristas en posiciones largas a vender sus acciones a grandes operadores. Sin embargo, los resortes y las sacudidas terminales no son obligatorios: el esquema de acumulación 1 representa un resorte, mientras que el esquema de acumulación 2 muestra un TR sin resorte.

Prueba:

Los grandes operadores siempre prueban el mercado para el suministro a lo largo de un TR (por ejemplo, ST y resortes) y en puntos clave durante un avance de precio. Si surge una oferta considerable, el mercado a menudo no está listo para ser marcado. Una primavera a menudo es seguida por una o más pruebas. Una prueba exitosa (que indica que se producirán nuevos aumentos de precios) generalmente hace un mínimo más alto en un menor volumen.

SOS:

Signo de fortaleza, un avance en el precio al aumentar el spread y un volumen relativamente mayor. A menudo, un SOS ocurre después de una primavera, validando la interpretación del analista de esa acción previa.

LPS:

Último punto de apoyo, el punto bajo de una reacción o retroceso después de un SOS. Hacer una copia de seguridad en un LPS significa un retroceso en el soporte que anteriormente era resistencia, con una disminución de la propagación y el volumen. En algunos gráficos, puede haber más de un LPS, a pesar de la precisión aparentemente singular de este término.

BU: “Respaldo”.

Este término es una abreviatura de una metáfora colorida acuñada por Robert Evans, uno de los principales maestros del método Wyckoff desde la década de 1930 hasta la década de 1960. Evans hizo una analogía del SOS con un “salto al otro lado del arroyo” de la resistencia a los precios, y el “back al arroyo” representaba tanto una toma de ganancias a corto plazo como una prueba de suministro adicional en el área de resistencia. Este es un elemento estructural común que precede a un aumento de precio más sustancial y puede adoptar una variedad de formas, incluyendo un simple retroceso o un nuevo TR en un nivel superior.

Fases: Acumulación 2

Fase A:

Marca la detención de la tendencia bajista anterior. Hasta este punto, la oferta ha sido dominante. La inminente disminución se evidencia en el PS y SC. Estos eventos a menudo son muy obvios en los gráficos de barras, donde la ampliación de la difusión y el gran volumen representan la transferencia de grandes cantidades de acciones del público a grandes intereses. Una vez que se alivian estas intensas ventas, generalmente se produce una AR, la demanda institucional de acciones como en la cobertura a corto. Una ST exitosa en el área del SC mostrará menos ventas que antes y un estrechamiento del spread y una disminución del volumen, generalmente parando en o por encima del mismo nivel de precios que el SC. Si el ST va más bajo que el del SC, uno puede anticipar nuevos mínimos o una consolidación prolongada. Los bajos del SC y el ST y el alto del AR establecen los límites del TR. Se pueden dibujar líneas horizontales para ayudar a centrar la atención en el comportamiento del mercado, como se ve en los dos Esquemas de acumulación anteriores.

A la baja:

A veces, la tendencia bajista puede terminar de manera menos dramática, sin una acción climática de precio y volumen. En general, sin embargo, es preferible ver el PS, SC, AR y ST, ya que estos proporcionan no solo un panorama de gráficos más distintivo, sino una clara indicación de que los grandes operadores han iniciado definitivamente la acumulación.

Al alza

En un TR de re-acumulación (que ocurre durante una tendencia alcista a largo plazo), los puntos que representan PS, SC y ST no son evidentes en la Fase A. Más bien, en tales casos, la Fase A se parece a la que se ve más típicamente en la distribución (ver más abajo ) Las fases B-E generalmente tienen una duración más corta y una amplitud menor que, pero en última instancia son similares a las de la base de acumulación primaria.

Fase B:

Cumple la función de “construir una causa” para una nueva tendencia alcista. En esta fase, las instituciones y los grandes intereses profesionales están acumulando un inventario de precios relativamente bajos en previsión del próximo recargo. El proceso de acumulación institucional puede llevar mucho tiempo (a veces un año o más) e implica comprar acciones a precios más bajos y verificar los avances en el precio con ventas cortas. Por lo general, hay múltiples ST durante esta, así como acciones de tipo empuje hacia arriba en el extremo superior del TR. En general, los grandes intereses son compradores netos de acciones a medida que el TR evoluciona, con el objetivo de adquirir la mayor cantidad de suministro flotante que sea posible. La compra y venta institucional imparte la característica acción de subida y bajada del rango de negociación.

Al principio de la fase, los cambios de precios tienden a ser amplios y acompañados de un gran volumen. Sin embargo, a medida que los profesionales absorben la oferta, el volumen de las bajadas dentro del TR tiende a disminuir. Cuando parece que es probable que se haya agotado el suministro, el stock está listo para la siguiente.

Fase C:

Es donde el precio de la acción pasa por una prueba decisiva del suministro restante, lo que permite a los operadores de “dinero inteligente” determinar si la acción está lista para ser marcada. Como se señaló anteriormente, un resorte es un movimiento del precio por debajo del nivel de soporte del TR (establecido en las Fases A y B) que rápidamente se revierte y vuelve al TR. Es un ejemplo de una trampa para osos porque la caída por debajo del soporte parece indicar la reanudación de la tendencia bajista. Sin embargo, en realidad, esto marca el comienzo de una nueva tendencia alcista, atrapando a los vendedores tardíos (osos). En el método de Wyckoff, una prueba exitosa de oferta representada por un resorte (o una sacudida) proporciona una oportunidad comercial de alta probabilidad. Un resorte de bajo volumen (o una prueba de bajo volumen de una sacudida) indica que es probable que el stock esté listo para subir, por lo que este es un buen momento para iniciar al menos una posición larga parcial.

La aparición de un SOS poco después de una primavera o sacudida valida el análisis. Como se señaló en el Esquema de acumulación n. ° 2, sin embargo, la prueba de suministro puede ocurrir más arriba en el TR sin un resorte o sacudida; Cuando esto ocurre, la identificación de la Fase C puede ser un desafío.

Fase D:

Si estamos en lo correcto en nuestro análisis, lo que debería seguir es el dominio constante de la demanda sobre la oferta. Esto se evidencia por un SOS en la ampliación de los diferenciales de precios y el aumento del volumen, así como las LPS en los diferenciales más pequeños y los volúmenes disminuidos. Durante la fase, el precio se moverá al menos a la parte superior del TR. Los LPS en esta fase son generalmente excelentes lugares para iniciar o agregar posiciones largas rentables.

Fase E:

La acción abandona el TR, la demanda tiene el control total y el margen de beneficio es obvio para todos. Los contratiempos, como las sacudidas y las reacciones más típicas, suelen ser de corta duración. Los nuevos TR de alto nivel que comprenden tanto la toma de ganancias como la adquisición de acciones adicionales (“re-acumulación”) por parte de grandes operadores pueden ocurrir en cualquier punto de la Fase E. Estos TR a veces se denominan “peldaños” en el camino hacia niveles aún más altos del precio objetivo

Eventos: distribución 1

PSY:

Oferta preliminar donde grandes intereses comienzan a descargar acciones en cantidad después de un pronunciado movimiento ascendente. El volumen se expande y el diferencial de precios se amplía, lo que indica que puede estar llegando un cambio en la tendencia.

BC:

Clímax de compra durante el cual a menudo hay marcados aumentos en el volumen y el diferencial de precios. La fuerza de compra alcanza un clímax, con compras intensas o urgentes por parte del público que se llenan de intereses profesionales a precios cercanos a un tope. Un BC a menudo coincide con un excelente informe de ganancias u otras buenas noticias, ya que los grandes operadores requieren una gran demanda del público para vender sus acciones sin bajar el precio de las acciones.

AR:

Reacción automática. Con las compras intensas disminuidas sustancialmente después de la BC y la fuerte oferta continua, se produce un AR. La baja de esta liquidación ayuda a definir el límite inferior de la distribución TR.

ST:

Prueba secundaria en la que el precio vuelve a visitar el área del BC para probar el equilibrio de la oferta / demanda en estos niveles de precios. Para que se confirme un tope, la oferta debe superar la demanda; así, el volumen y el spread deberían disminuir a medida que el precio se acerca al área de resistencia indicada antes. Un ST puede tomar la forma de un empuje hacia arriba (UT), en el que el precio se mueve por encima de la resistencia representada por el BC y posiblemente otros ST antes de retroceder rápidamente para cerrar por debajo de la resistencia. Después de un UT, el precio a menudo prueba el límite inferior del TR.

SOW:

Signo de debilidad, observable como un movimiento descendente hacia (o ligeramente pasado) el límite inferior del TR, que generalmente ocurre al aumentar la propagación y el volumen. La AR y la SOW (s) inicial (es) indican un cambio de carácter en la acción del precio de la acción: la oferta ahora es dominante.

LPSY:

Último punto de suministro. Después de probar el soporte en un SOW, un repunte débil en un margen estrecho muestra que el mercado está teniendo dificultades considerables para avanzar. Esta incapacidad de recuperación puede deberse a una demanda débil, una oferta sustancial o ambas. Los LPSY representan el agotamiento de la demanda y las últimas oleadas de distribución de los grandes operadores antes de que comience la rebaja en serio.

UTAD:

Empuje hacia arriba después de la distribución. Es la contrapartida distributiva de la sacudida de primavera y terminal en la acumulación TR. Ocurre en las últimas etapas de esta y proporciona una prueba definitiva de la nueva demanda después de una ruptura por encima de la resistencia de la misma. De manera análoga a los resortes y las sacudidas, un UTAD no es un elemento estructural requerido: el TR en el Esquema de distribución n. ° 1 contiene un UTAD, mientras que el TR en el Esquema de distribución n. ° 2 no.

Fases: distribución 2

Fase A:

Esta fase en una distribución TR marca la detención de la tendencia alcista anterior. Hasta este punto, la demanda ha sido dominante y la primera evidencia significativa de que la oferta ingresa al mercado es la PSY y el BC. Estos eventos generalmente son seguidos por una AR y ST del BC, a menudo al disminuir el volumen. Sin embargo, la tendencia alcista también puede terminar sin acción climática, demostrando en cambio el agotamiento de la demanda con una disminución de la propagación y el volumen; Se avanza menos en cada avance antes de que surja una oferta significativa.

En un TR de redistribución dentro de una tendencia bajista más grande, la Fase A puede parecerse más al comienzo de un TR de acumulación (por ejemplo, con una acción climática de precio y volumen a la baja). Sin embargo, las fases B a E de una redistribución TR pueden analizarse de manera similar a la distribución TR en la parte superior del mercado.

Fase B:

La función de esta fase es construir una causa en preparación para una nueva tendencia bajista. Durante este tiempo, las instituciones y los grandes intereses profesionales están eliminando su largo inventario e iniciando posiciones cortas en previsión de la próxima rebaja. Los puntos sobre esta en la distribución son similares a los hechos para la Fase B en la acumulación, excepto que los grandes intereses son vendedores netos de acciones a medida que el TR evoluciona, con el objetivo de agotar la mayor cantidad posible de la demanda restante. Este proceso deja pistas de que el equilibrio entre la oferta y la demanda se ha inclinado hacia la oferta en lugar de la demanda. Por ejemplo, los SOW generalmente van acompañados de un aumento y un volumen significativamente mayores a la baja.

Fase C:

Esta puede revelarse a través de un UT o UTAD. Como se señaló anteriormente, un UT es lo opuesto a un resorte. Es un movimiento del precio por encima de la resistencia TR que rápidamente se invierte y cierra en el TR. Esta es una prueba de la demanda restante. También es una trampa para toros: parece indicar la reanudación de la tendencia alcista, pero en realidad está destinada a los comerciantes desinformados “mal informados”. Un UT o UTAD permite que grandes intereses induzcan a error al público sobre la dirección de la tendencia futura y, posteriormente, vendan acciones adicionales a precios elevados a dichos comerciantes e inversores antes de que comience el descuento. Además, un UTAD puede inducir a los comerciantes más pequeños en posiciones cortas a cubrir y entregar sus acciones a los intereses más grandes que han diseñado este movimiento.

Los operadores agresivos pueden desear iniciar posiciones cortas después de un UT o UTAD. La relación riesgo / recompensa es a menudo bastante favorable. Sin embargo, el “dinero inteligente” detiene repetidamente a los operadores que inician posiciones tan cortas con una UT tras otra, por lo que a menudo es más seguro esperar hasta la Fase D y un LPSY.

A menudo, la demanda es tan débil en una distribución TR que el precio no alcanza el nivel de BC o ST inicial. En este caso, la prueba de demanda de la Fase C puede estar representada por un UT de un máximo más bajo dentro del TR.

Fase D:

Esta llega después de que las pruebas en la Fase C nos muestran los últimos jadeos de la demanda. Durante esta, el precio viaja hacia o a través del soporte TR. La evidencia de que la oferta es claramente dominante aumenta con una clara interrupción del soporte o con una disminución por debajo del punto medio de la TR después de una UT o UTAD. A menudo hay múltiples manifestaciones débiles dentro de la Fase D; Estos LPSY representan excelentes oportunidades para iniciar o agregar posiciones cortas rentables. Cualquier persona que todavía esté en una posición larga durante la Fase D está pidiendo problemas.

Fase E:

Representa el desarrollo de la tendencia bajista; el stock deja el TR y el suministro está en control. Una vez que el soporte TR se rompe en una SOW importante, este desglose a menudo se prueba con una recuperación que falla en o cerca del soporte. Esto también representa una oportunidad de alta probabilidad de vender en corto. Las manifestaciones posteriores durante la rebaja suelen ser débiles. Los operadores que han tomado posiciones cortas pueden seguir sus paradas a medida que disminuye el precio. Después de un movimiento descendente significativo, la acción climática puede indicar el comienzo de una redistribución TR o de acumulación.

Análisis de oferta y demanda:

El análisis de la oferta y la demanda en gráficos de barras, a través del examen de los movimientos de volumen y precio, representa uno de los pilares centrales del método. Por ejemplo, una barra de precios que se ha extendido ampliamente, cerrando a un nivel muy superior al de las varias barras anteriores y acompañada de un volumen superior al promedio, sugiere la presencia de demanda. Del mismo modo, una barra de precios de alto volumen con amplia difusión, que cierra a un nivel muy por debajo de los mínimos de las barras anteriores, sugiere la presencia de oferta. Estos ejemplos simples contradicen el alcance de las sutilezas y los matices de dicho análisis. Por ejemplo, etiquetar y comprender las implicaciones de los eventos y fases de Wyckoff en los rangos de negociación, así como determinar cuándo el precio está listo para subir o bajar se basa en gran medida en la evaluación correcta de la oferta y la demanda.

Aplicando las leyes:

Las leyes primera y tercera de Wyckoff descritas anteriormente incorporan este enfoque central. La sabiduría convencional de mucho análisis técnico (y teoría económica básica) acepta una de las ideas obvias de esta la ley: Cuando la demanda para comprar acciones excede las órdenes de venta en cualquier momento, el precio avanzará a un nivel donde la demanda disminuye y / o la oferta aumenta para crear un nuevo equilibrio (transitorio). Lo contrario también es cierto: Cuando las órdenes de venta (oferta) exceden las órdenes de compra (demanda) en cualquier momento, el equilibrio se restablecerá (temporalmente) por una disminución de los precios a un nivel donde la oferta y la demanda estén en equilibrio.

Esfuerzo vs resultado

La tercera ley de Wyckoff implica identificar las convergencias y divergencias entre el volumen y el precio para anticipar posibles puntos de inflexión en las tendencias de los precios. Por ejemplo, cuando el volumen (esfuerzo) y el precio (resultado) aumentan sustancialmente, están en armonía, lo que sugiere que la demanda probablemente continuará impulsando el precio al alza. Sin embargo, en algunos casos, el volumen puede aumentar, posiblemente incluso de manera sustancial, pero el precio no sigue, produciendo solo un cambio marginal al cierre. Si observamos este comportamiento del precio-volumen en una reacción al soporte en un rango de negociación de acumulación, esto indica absorción de oferta por parte de grandes intereses, y se considera alcista. Del mismo modo, un gran volumen en un repunte con un avance de precio mínimo en un rango de distribución de comercio demuestra la incapacidad de una acción de repuntar debido a la presencia de una oferta significativa, también de grandes instituciones. Varias reacciones en el cuadro AAPL a continuación ilustran la Ley del esfuerzo versus el resultado.